Buchhaltung Selbständige: Wie Sie Ihre Kosten zur Arbeitsstätte steuerlich geltend machen können

Buchhaltung Selbständige: Wie Sie Ihre Kosten zur Arbeitsstätte steuerlich geltend machen können

Analog zu

Arbeitnehmern, die ihre Kosten für den Arbeitsweg als Werbungskosten steuerlich geltend machen können, besteht auch für

Selbständige die Möglichkeit, diese Kosten als Betriebsausgaben gewinnmindernd anzugeben.

Wie können Selbständige Fahrtkosten zur Arbeitsstätte geltend machen?

Als Selbständiger können Sie Ihre Kosten für beruflich veranlasste Fahrten als Betriebsausgaben veranschlagen. Dies umfasst die Aufwendungen für den Weg zwischen Wohnung und regelmäßiger Arbeitsstätte. Dabei gibt es zwei Möglichkeiten: Sie können entweder ohne Nachweis die Fahrtkosten pauschal abziehen oder die tatsächlichen Fahrtkosten anteilig berechnen. Der Pauschalabzug ist beliebter, da er weniger Aufwand in der Buchhaltung der Selbständigen verursacht. Dafür muss aber eine Aufzeichnung der betrieblich gefahrenen Kilometer vorliegen.

Pauschalabzug von Fahrtkosten

Für jeden Arbeitstag, an dem der Steuerpflichtige die Arbeitsstätte mit dem eigenen PKW aufsucht, ist eine Entfernungspauschale für jeden vollen Kilometer der Entfernung zwischen Wohnung und Arbeitsstätte von 0,30 Euro anzusetzen, höchsten jedoch 4.500 Euro im Kalenderjahr. Ein höherer Betrag als 4.500 Euro ist anzusetzen, soweit der Steuerpflichtige einen eigenen oder ihm zur Nutzung überlassenen Kraftwagen benutzt. Bei Fahrten mit Motorrad oder Motorroller beträgt die Pauschale 0,13 Euro pro Kilometer, mit Moped oder Mofa 0,08 Euro und mit dem Fahrrad 0,05 Euro pro Kilometer.

Durch die Entfernungspauschalen gelten sämtliche Aufwendungen, die durch Wege zwischen Wohnung und regelmäßiger Arbeitsstätte oder durch Familienheimfahrten veranlasst sind, als abgegolten. Aufwendungen für die Benutzung öffentlicher Verkehrsmittel dürfen angesetzt werden, soweit sie den im Kalenderjahr insgesamt als Entfernungspauschale abziehbaren Betrag übersteigen.

Behinderte Menschen können anstelle der Entfernungspauschale die tatsächlichen Aufwendungen für die Wege zwischen Wohnung und regelmäßiger Arbeitsstätte und für Familienheimfahrten ansetzen, falls ihr Grad der Behinderung entweder mindestens 70 % beträgt, oder falls er weniger als 70 %, aber mehr als 50 % beträgt und eine erhebliche Beeinträchtigung ihrer Bewegungsfähigkeit im Straßenverkehr vorliegt.

Die Bestimmung der Entfernung richtet sich nach der kürzesten Straßenverbindung zwischen Wohnung und regelmäßiger Arbeitsstätte; auch eine andere Verbindung als die kürzeste kann zugrunde gelegt werden, falls diese verkehrsgünstiger ist und regelmäßig benutzt wird.

Abzug der tatsächlichen Fahrtkosten

Hierbei muss der Anteil der betrieblichen Nutzung des Fahrzeugs nachgewiesen werden, d.h. alle Belege, die Kosten bezeugen können, müssen gesammelt werden. Den betrieblich genutzten Anteil können Sie am Ende des Jahres als Betriebsausgaben geltend machen. Ist in den Belegen für die tatsächlichen Kosten die Vorsteuer enthalten, so darf diese anteilig abgezogen werden. Geschieht während der betrieblichen Nutzung ein Unfall, so können die Kosten dafür in voller Höhe steuerlich geltend gemacht werden.

Möglicherweise ist die pauschale Berechnung steuerlich günstiger als die Berechnung der tatsächlichen Fahrtkosten. Es ist daher ratsam, die Belege für die entstandenen Kosten das ganze Jahr über zu sammeln, auch wenn eigentlich die pauschale Abrechnung geplant ist. Wird am Ende des Jahres ein Vergleich der beiden Rechnungsarten vorgenommen und stellt sich dabei heraus, dass der Abzug der tatsächlichen Kosten gewinnbringender ist, kann auf die Belege zurückgegriffen werden.

Fahrtkosten bei doppelter Haushaltsführung

Auch der Abzug von Kosten, die dem Steuerpflichtigen durch eine aus beruflichem Anlass begründete

doppelte Haushaltsführung entstehen, ist gestattet; unabhängig davon, warum die doppelte Haushaltsführung beibehalten wird. „Doppelte Haushaltsführung“ liegt vor, wenn der Steuerpflichtige außerhalb des Ortes, an dem er einen eigenen Hausstand unterhält, beschäftigt ist und auch am Beschäftigungsort wohnt. Aufwendungen für Fahrten vom Beschäftigungsort zum Ort des eigenen Hausstandes und zurück können jeweils nur für eine Fahrt pro Woche abgezogen werden. Zur Abgeltung der Aufwendungen ist eine Entfernungspauschale von 0,30 Euro für jeden vollen Kilometer der Entfernung zwischen Beschäftigungsort und Ort des eigenen Hausstandes anzusetzen.

Kfz muss zum Privatvermögen des Steuerpflichtigen gehören

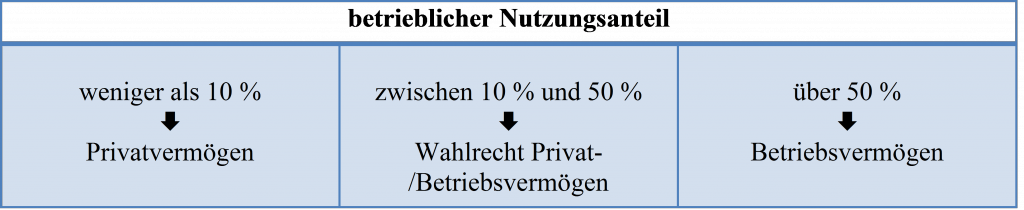

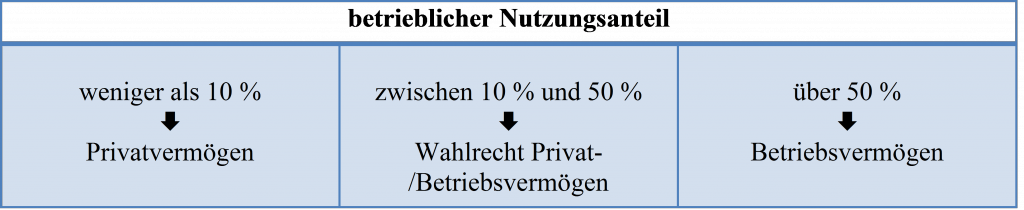

Voraussetzung für den Abzug der Fahrtkosten ist, dass das genutzte Fahrzeug zum Privatvermögen, nicht zum Betriebsvermögen, des Steuerpflichtigen gehört. Die Zuordnung gemischt genutzter beweglicher Wirtschaftsgüter können Sie der folgenden Übersicht entnehmen:

Dieser Beitrag wurde unter

Fachbeiträge abgelegt.