Steuerberater online: Geschwister und deren Kinder sind fremden Dritten erbschaftsteuerlich gleichgestellt

Kürzlich entschied das Bundesverfassungsgericht, dass die aktuelle Regelung der Erbschaftsteuer auf Betriebsvermögen verfassungswidrig sei, und setzte dem Gesetzgeber eine Frist bis Mitte 2016 für eine Neuregelung des Erbschaftsteuerrechtes. Der Bundesfinanzhof hatte dem Bundesverfassungsgericht diese Regelung zur Entscheidung vorgelegt.Die ebenfalls beanstandete Gleichstellung von Geschwistern, Nichten und Neffen mit fremden Dritten bei der Erbschaftsteuer erklärte der Bundesfinanzhof dagegen für rechtens. Dieser Artikel erläutert die Grundlagen der Erbschaft- und Schenkungsteuer.Wann fällt Erbschaftsteuer an?

Erbschaft- bzw. Schenkungsteuer wird beim unentgeltlichen Übergang von Vermögen erhoben. Bei einem Vermögensübergang im Todesfalle entsteht Erbschaftsteuer, bei einer Vermögensübertragung unter Lebenden entsteht Schenkungsteuer. Die Erbschaft- bzw. Schenkungsteuer soll die beim Empfänger eingetretene Steigerung der wirtschaftlichen Leistungsfähigkeit besteuern. Steuerpflichtiger ist daher der Erbe bzw. der Beschenkte.Bei der Erbschaft- bzw. Schenkungsteuer ist ebenso wie bei der Einkommensteuer eine unbeschränkte oder eine beschränkte Steuerpflicht möglich: Im Fall einer unbeschränkten Erbschaftsteuerpflicht gilt das Weltvermögensprinzip, nach dem der gesamte Vermögensanfall grundsätzlich steuerpflichtig ist. Bei einer beschränkten Steuerpflicht ist dagegen nur das inländische Vermögen steuerpflichtig.Bemessungsgrundlage der Erbschaft- bzw. Schenkungsteuer ist der steuerpflichtige Erwerb, d.h. die Bereicherung des Erwerbers, soweit dieser nicht steuerfrei ist. Von diesem Wert sind die Nachlassverbindlichkeiten sowie die persönlichen Freibeträge abzuziehen.Welche Freibeträge existieren bei der Erbschaftsteuer?

Im Falle der unbeschränkten Steuerpflicht gelten allgemein folgende Freibeträge bei der Erbschaft- bzw. Schenkungsteuer:1. für Ehegatten und Lebenspartner in Höhe von 500.000 Euro;2. für Kinder und für Kinder verstorbener Kinder in Höhe von 400.000 Euro;3. für Kinder der Kinder in Höhe von 200.000 Euro;4. für übrige Personen der Steuerklasse I in Höhe von 100.000 Euro;5. für Personen der Steuerklasse II in Höhe von 20.000 Euro;6. für übrige Personen der Steuerklasse III in Höhe von 20.000 Euro.In den Fällen der beschränkten Steuerpflicht gilt ein Freibetrag von 2.000 Euro.Bis zur Höhe dieser Freibeträge muss ein Erbe bzw. Beschenkter also keine Steuern zahlen; es wird nur der den Freibetrag übersteigende Teil der Bereicherung besteuert. Der Freibetrag kann alle zehn Jahre erneut in Anspruch genommen werden.Über die vorgenannten Freibeträge hinaus sieht das Erbschaftsteuergesetz noch sogenannte „sachliche Steuerbefreiungen“ vor, deren Existenz im konkreten Gegenstand des Erwerbs begründet ist. So sind Steuerbefreiungen für Wäsche, Hausrat, Kunstgegenstände, Betriebsvermögen und Wohnraum vorgesehen.Welche Steuerklassen existieren bei der Erbschaftsteuer?

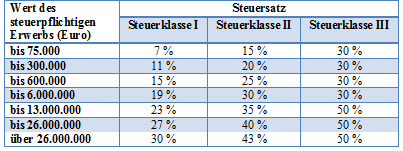

Bei der Erbschaft- bzw. Schenkungsteuer existieren drei Steuerklassen, die nach dem Verwandtschaftsgrad zugewiesen werden. Außerdem gibt es eine Staffelung des Steuersatzes nach der Höhe des geerbten Vermögens. Je näher das Verwandtschaftsverhältnis ist, desto höher fallen generell die Freibeträge aus und desto niedriger sind die Steuersätze.Zur Steuerklasse I werden gezählt:- Ehegatten und Lebenspartner,- Kinder und Stiefkinder,- Kinder der Kinder und Stiefkinder,- die Eltern und Voreltern bei Erwerben von Todes wegen.Zu Steuerklasse II gehören:- Eltern und Voreltern, soweit sie nicht zur Steuerklasse I gehören,- Geschwister,- Kinder von Geschwistern,- Stiefeltern,- Schwiegerkinder,- Schwiegereltern,- geschiedene Ehegatten und Lebenspartner einer aufgehobenen Lebenspartnerschaft.In Steuerklasse III fallen alle übrigen Erwerber.Die Steuersätze nach den jeweiligen Steuerklassen sind in der folgenden Tabelle dargestellt:

Erbschaftsteuersätze nach Steuerklasse und Vermögenswert